جزئیات بخشودگی جرایم مالیاتی؛ شرایط و جزئیات آن چگونه است؟

۱۴۰۰/۰۱/۲۴

مالیات

صاحبان کسب و کار و شرکتها از سوی سازمان امور مالیاتی موظف به پرداخت مالیات هستند که سازمان مالیاتی کشور در مواد قانونی خود به تبیین آنها پرداخته است.

در صورتی که مشاغل و صاحبان کسب و کار از پرداخت به موقع مالیات خودداری کنند یا مالیاتهای مربوطه را با تاخیر پرداخت کنند از سوی سازمان امور مالیاتی کشور مشمول جریمه خواهند شد.

در مطالب پیشین بلاگ به تفکیک، هم به انواع مالیاتهایی که شرکتها و افراد شاغل باید بپردازند پرداختیم و هم به انواع جرایم مالیاتی که در قانون تعریف شده و صاحبان کسب و کار باید از آن مطلع باشند.

جرایمی که سازمان امور مالیاتی برای عدم پرداخت مالیات یا عدم پرداخت به موقع آن که از سوی مودیان مالیاتی صورت میگیرد جرایمی را نیز تعیین کرده است که لازم است اشخاص حقیقی و حقوقی که موظف به پرداخت مالیات هستند از آنها مطلع باشند.

برخی از جرایم مالیاتی که در قانون تعریف شده از نوع جریمههای سنگین بوده که حتی ممکن است عملکرد یک شرکت را تحت تاثیر قرار دهد و هزینههای زیادی را به آن تحمیل کند.

موضوع مهمی که در این بین وجود دارد این است که آیا راهی برای بخشودگی این جرایم وجود دارد؟ آیا سازمان امور مالیاتی شرایطی را فراهم کرده که برخی از جرایم مالیاتی مشمول بخشودگی یا تخفیف این سازمان قرار بگیرد؟

در این مقاله قصد داریم به این سوالات پاسخ دهیم، تا پایان با ما همراه باشید.

بخشودگی جرایم مالیاتی

همانطور که توضیح دادیم عدم اجرای صحیح وظایف مالیاتی، مودیان آن را مشمول جرایم مالیاتی خواهد کرد، جرایمی که ممکن است عملکرد یک حرفه یا شرکت را تحت تاثیر قرار دهد.

اما قانون همانطور که برای انواع مالیات جرایم متنوعی را تعریف کرده در بسیاری از موارد نیز شرایطی برای بخشودگی یا تخفیف آنها تعیین کرده است.

سازمان امور مالیاتی هر ساله در حمایت بخش تولیدی، صنعتی و دیگر بخشهای اقتصادی کشور و فعالان اقتصادی، تصمیماتی در خصوص بخشودگی جرایم مالیاتی قابل بخشش قانون مالیاتهای مستقیم میگیرد.

بر اساس ماده 191 قانون مالیاتهای مستقیم « تمام یا قسمتی از جرایم مقرر در این قانون بنا به درخواست مودی با توجه به دلایل ابرازی مبنی بر خارج از اختیار بودن عدم انجام تکالیف مقرر و با در نظر گرفتن سوابق مالیاتی و خوش حسابی مودی به تشخیص و موافقت سازمان امور مالیاتی کشور قابل بخشوده شدن میباشد».

بنابراین میبینید که بخشودگی جرایم مالیاتی در قانون عنوان شده و خوش حسابی مودیان مالیاتی یک امتیاز مثبت برای آنها محسوب میشود.

خوب است بدانید کلیه جرایم مالیاتی قابل بخشش نیستند، جرایم مالیاتی در بخش مالیاتهای مستقیم به دو دسته جرایم قابل بخشش و جرایم غیر قابل بخشش تقسیم میشوند که در ادامه به هر کدام آنها میپردازیم.

جرایم مالیاتی غیر قابل بخشش کدامند؟

فصل هفتم از باب چهارم مربوط به قوانین مالیاتهای مستقیم به موضوع جرایم مالیاتی پرداخته، که مواد قانونی 189 تا 202 قانون مالیاتهای مستقیم را شامل میشود.

فصل هفتم از باب چهارم مربوط به قوانین مالیاتهای مستقیم به موضوع جرایم مالیاتی پرداخته، که مواد قانونی 189 تا 202 قانون مالیاتهای مستقیم را شامل میشود.

میتوان گفت تمامی جرایم مالیاتی قابل بخشش بوده بجز مواردی که در ماده 192 قانون مالیاتهای متقسم آمده است.

همانطور که قبلا نیز به طور کامل توضیح دادیم تمامی صاحبان مشاغل ملزم به ارسال اظهارنامه مالیاتی به سازمان امور مالیاتی بوده و در صورت عدم اجرای این وظیفه مشمول جریمه خواهند شد.

بر اساس ماده 192 قانون مالیاتهای مستقیم «در کلیه مواردی که مودی یا نماینده او که به موجب مقررات این قانون از بابت پرداخت مالیات مکلف به تسلیم اظهارنامه مالیاتی است چنانچه نسبت به تسلیم آن در موعد مقرر اقدام نکند، مشمول جریمه غیرقابل بخشودگی معادل سی درصد (30%) مالیات متعلق برای اشخاص حقوقی و صاحبان مشاغل موضوع این قانون و ده درصد(10%) مالیات متعلق برای سایر مودیان میباشد.

حکم این ماده در مورد درآمدهای کتمان شده در اظهارنامههای تسلیمی و یا هزینههای غیر واقعی نیز جاری است».

همانطور که در این ماده قانون مشاهده میکنید سه مورد از جرایم مالیاتی غیر قابل بخشش است:

جرایم مالیاتی غیر قابل بخشش |

|---|

| 1- عدم تکمیل و ارسال اظهارنامه مالیاتی در موعد مقرر |

| 2- کتمان درآمدهای کسب شده |

| 3- اعلان هزینههای غیر واقعی |

جرایم مالیاتی قابل بخشش کدامند؟

در این بخش قصد داریم به این موضوع بپردازیم که کدام نوع از جرایم مالیاتی شرایط بخشودگی را دارند.

با توجه به توضیحات بخش قبل میتوان گفت بجز سه موردی که در قسمت بالا عنوان کردیم، تمام جرایم پیشبینی شده در قانون مالیاتهای مستقیم و جرایم مربوط به قوانین ارزش افزوده قابل بخشش هستند.

هر ساله بخشنامهای از سوی سازمان امور مالیاتی صادر میشود که در آن شرایط بخشودگی جرایم مالیاتی تعیین میشود که هر ساله میزان آن متفاوت است.

بنابراین در متن قانون، ماده مشخص و معینی برای میزان بخشودگی جرایم مالیاتی تعریف نشده است و این سازمان امور مالیاتی بوده که بر اساس شرایط اقتصادی، هر ساله اقدام به صدور بخشنامه میکند.

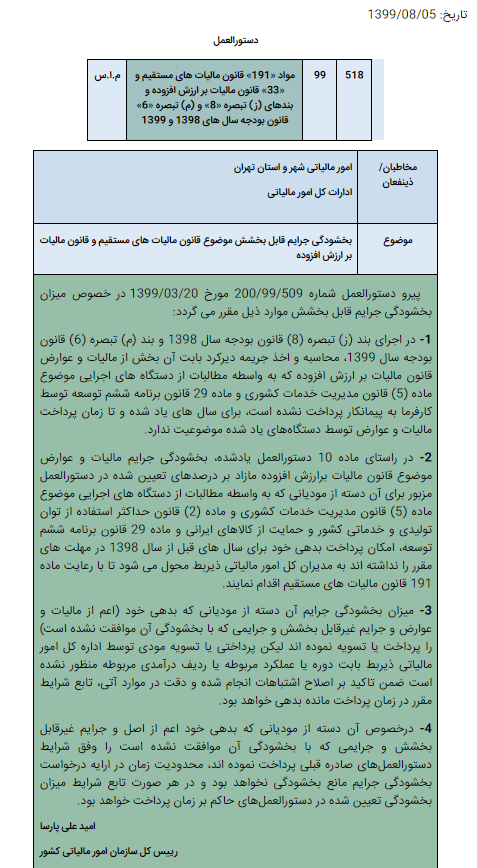

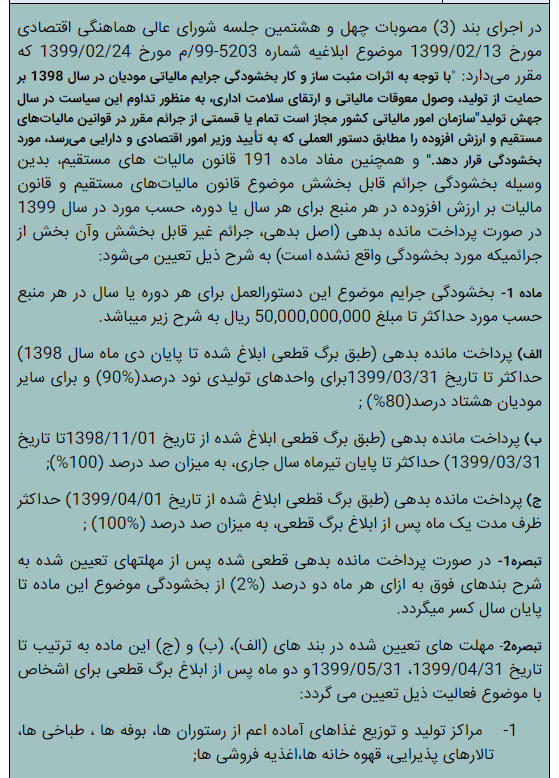

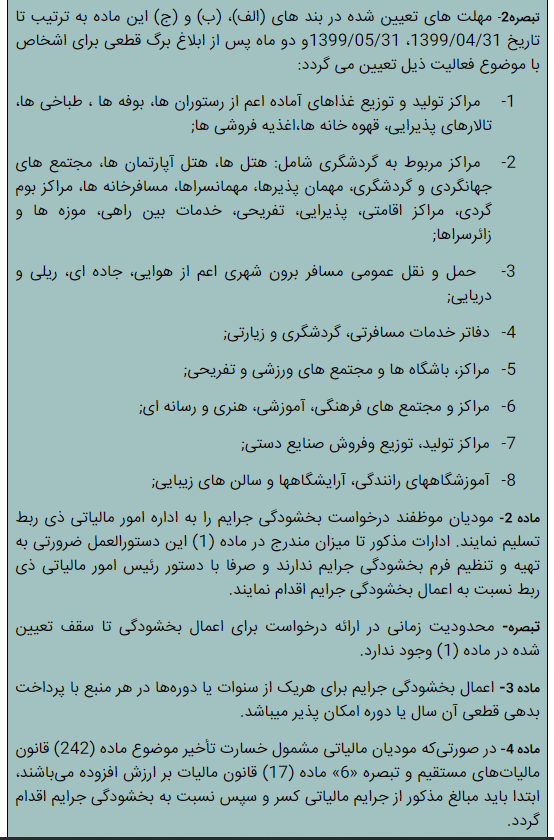

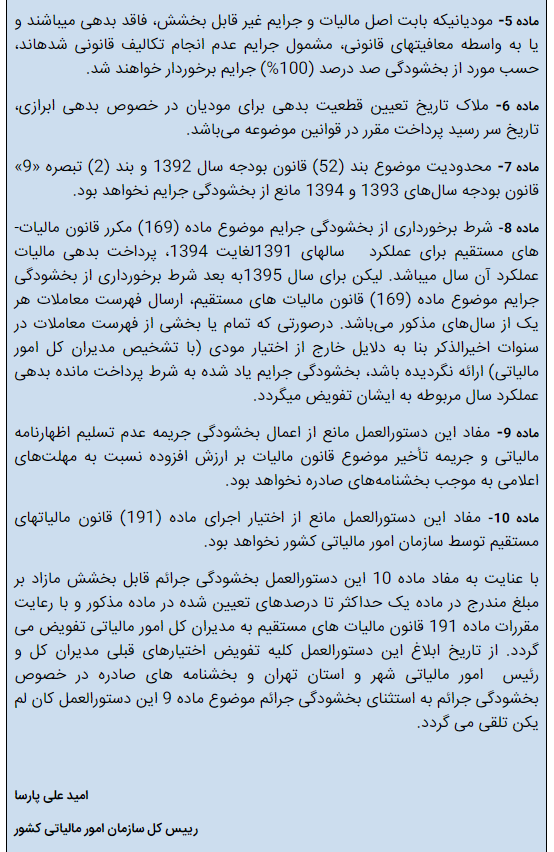

به عنوان مثال در آبان ماه سال گذشته بخشنامهای مبنی بر «بخشودگی جرایم قابل بخشش موضوع قانون مالیاتهای مستقیم و قانون مالیات بر ارزش افزوده» از سوی سازمان امور مالیاتی به بخشهای مختلف اقتصادی ابلاغ شد.

بخشنامه مربوط به بخشودگی جرایم مالیاتی

در این بخشنامه میزان بخشودگی جرایم قبال بخشش در چند بند تعیین شد و از مودیان مالیاتی درخواست شد که در صورت تقاضای بخشودگی جرایم مالیاتی خود تا مهلت معینی درخواست خود را به سازمان امور مالیاتی ارسال کنند.

با توجه بخشنامههای صادره از سوی سازمان امور مالیاتی میتوان جرایم قابل بخشش مالیاتی را به شرح زیر عنوان کرد:

جرایم مالیاتی قابل بخشش |

|---|

|

گزارش فصلی خرید و فروش (ماده 169) |

|

پرداخت مالیات سالانه اشخاص حقیقی و حقوقی (ماده 190) |

|

مالیات بر حقوق و دستمزد (ماده 199) |

|

ارسال لیست حقوق کارکنان به اداره مالیات (ماده 197) |

|

ارسال دفاتر قانونی (ماده 193) |

|

جرایم مربوط به مالیات بر ارزش افزوده |

سخن پایانی

در این مقاله به موضوع بخشودگی جرایم مالیاتی پرداختیم که یکی از مسایل مهم مالیاتی برای مودیان مالیاتی به حساب میآید.

در ابتدا به چیستی بخشودگی مالیاتی پرداختیم و اینکه سازمان امور مالیاتی به چه دلیلی برای برخی از جرایم مالیاتی بخشودگی در نظر میگیرد.

در ادامه جرایم مالیاتی را به دو بخش جرایم قابل بخشش و غیر قابل بخشش تقسیم کردیم و هر کدام را به تفکیک توضیح دادیم و مشاهده کردیم که بجز جرایمی که در ماده 192 قانون مالیاتهای مستقیم عنوان شده، کلیه جرایم مالیاتی از شرایط بخشودگی برخوردارند.

برای کسب اطلاعات بیشتر در خصوص بخشودگی جرایم مالیاتی میتوانید با مشاورین الو بیزینس در ارتباط باشید.

پرسش و پاسخ

ثبت پرسش جدید

مشاورین مرتبط