بهترین روش تشکیل سبد سهام کدام است؟

۱۳۹۹/۰۹/۰۳

بورس و بازار سرمایه

نکاتی طلایی که از روش تشکیل پرتفوی سهام باید بدانید

طی سالهای اخیر سرمایهگذاری در بازار سهام مورد استقبال بخش وسیعی از جامعه قرار گرفته است. بسیاری از سرمایهگذاران تازهکار رفته رفته دریافتند که باید دانش خود را در خصوص نحوه تشکیل سبد سهام بالا ببرند. چرا که این گام، اولین مرحله برای یک سرمایهگذاری حرفهای است.

از این رو امروزه باتجربههای بازار بهتر میدانند که تنها داشتن سرمایه و خرید و فروش سهام کافی نیست. بلکه اطلاع از فاکتورهای مهم در نحوه تشکیل پرتفوی یا همان سبد سهام، برای موفقیت سرمایهگذاران حیاتی است.

بسیاری از افراد در شروع سرمایهگذاری در بورس بارها این سوالها را از خود میپرسند که چند سهم در سبد داشته باشیم و چگونه بهترین سبد سهام را تشکیل دهیم؟

اگرچه نحوه چیدمان سبد سهام بهینه، به بررسیهای فراوانی نیاز دارد، اما باید بدانیم که داشتن یک سبد سهام مناسب، اطمینان خاطر معاملاتی افراد را افزایش میدهد.

در این مقاله به تعریف و همچنین بیان نکات و فاکتورهای مهم در نحوه چیدمان سبد سهام میپردازیم.

سبد سهام یا پرتفوی چیست؟

سبد سهام یا پرتفوی شامل مجموعه سهامی بوده که توسط سرمایهگذار خریداری میشود. یک ضربالمثل مشهور میگوید که همه تخممرغهایتان را در یک سبد نگذارید.

به این معنی که تمام سرمایه خود را معطوف به یک سهم خاص نکنید. بلکه ترکیب مناسبی از سهامها را در سبد سرمایهگذاری خود داشته باشید تا بتوانید از این طریق، ریسک سرمایهگذاری خود را کاهش دهید.

اهمیت چیدمان سبد سهام در چیست؟

در بورس، اطمینان خاطری که در سپرده بانکی وجود دارد را نمیتوان یافت و ارزش سرمایهگذاری شما میتواند با برخی اشتباهات سقوط کند.

بنابراین هر سرمایهگذار باید تلاش کند که ریسک سرمایهگذاری خود در این بازار را کاهش دهد که هدف از چیدمان سبد سهام بهینه نیز به همین علت است.

در واقع با در نظر گرفتن نکات کلیدی در روش تشکیل سبد سهام، تقسیم مناسبی از ریسکهای انجام شده توسط سرمایهگذار بین سهامهای مختلفی که خریداری کرده صورت میگیرد.

به این شکل که اگر هنگام معامله یکی از معاملات سود کند و یک معامله ضرر کند، ضرر سهم منفی با سود سهم مثبت جبران شود و در مجموع مانع از کاهش ارزش دارایی فرد شود.

مهمترین فاکتورهای کلیدی در نحوه تشکیل پرتفوی که نباید نادیده گرفت

روشهای علمی و تجربی فراوانی برای تشکیل بهترین سبد سهام وجود دارد که در این بخش به مهمترین آنها میپردازیم.

اول از همه؛ تک سهمی ممنوع!

دارایی خود را میان چند سهم تقسیم کرده و از تک سهمی بودن بپرهیزید.

برخی اتفاقات تاثیر مستقیمی بر یک شرکت و سهام آن دارند، بنابراین همه شرکتها تحت تاثیر آن رویداد قرار نمیگیرند. با تنوعبخشی به سبد سهام میتوان ریسک غیر سیستماتیک را کاهش داد.

هر چه تعداد سهمهای یک سبد بیشتر باشد ریسک غیر سیستماتیک نیز کمتر میشود. اما باید به این نکته توجه کرد که تنوع بیش از حد سبد سهام نیز موجب چالشهایی از جمله افزایش هزینه معاملاتی و صرف زمان قابل توجه برای بررسی سهمهای مورد نظر میشود.

از سوی دیگر تنوع بیش از حد سبد سهام میتواند مدیریت و کنترل دقیق سبد را با اختلال مواجه کند. مدیریت یک پرتفوی 4 سهمی بهمراتب انرژی و زمان کمتری را نسبت به یک پرتفوی ۱۰ سهمی میطلبد.

اولین نکته در خصوص چیدمان سبد سهام؛ دوری از تک سهمی است!

اما در مجموع تنوعسازی سبد سهام امکان کاهش ریسک را برای سرمایهگذار فراهم میکند. اگر شما قادر نباشید پرتفوی بهینه و مناسبی را تشکیل دهید ممکن است زیان شما از ضرر تک سهمی بودن نیز بیشتر شود.

در هر صورت نباید از عدم تک سهمی؛ به عنوان یکی از نکات کلیدی در روش تشکیل سبد سهام غفلت کرد.

به سراغ انتخاب شرکتهای معتبر بروید

در بورس، صنایع مختلفی در حال فعالیت هستند، بنابراین بسیار مهم است که سهام کدام شرکت را خریداری کنید. وضعیت کنونی و شرایط آینده هر صنعت را باید بررسی کرد و براساس نوع سبد موردنظر سهمها را انتخاب میکنیم.

با استفاده از تحلیل تکنیکال و بنیادی میتوان وضعیت شرکتهای مختلف را تجزیه و تحلیل و سهمهای مناسب را انتخاب کرد. چنانچه دانش کافی در این خصوص ندارید، میتوانید از تخصص مشاوران حرفهای بورس استفاده کنید.

همچنین اگر درباره تحلیل بازار سرمایه (تحلیل تکنیکال و بنیادی) تخصص کافی ندارید راهکار دیگری نیز وجود دارد، به این صورت که از صندوقهای سرمایهگذاری یا شرکتهای سبدگردان استفاده کنید.

شرکتهای سبدگردان کارشناسان خبرهای را در اختیار دارند که با مجوز رسمی از سازمان بورس به شما کمک میکنند که به بهترین بازدهی و هدف برسید. اگر طبق پیشنهادات شرکتهای سبدگردان اقدام به خرید و فروش سهم کنید؛ شانس شما برای دریافت بازدهی مناسب بیشتر خواهد شد.

صنایع پربازده را شناسایی کنید

کارشناسان بازار سرمایه اعتقاد دارند که تنها متنوعسازی سبد سهام نمیتواند ریسک را کاهش دهد بلکه برای چیدمان سبد سهام کمریسک، باید به سمت انتخاب سهام از صنایع مطلوب و پربازده رفت.

در زمان تشکیل پرتفوی ابتدا صنایع پربازده را شناسایی و از میان آنها صنایع وشرکتهای مورد نظر خود را انتخاب کنید. تمام سبد سهام خود را به یک صنعت خاص معطوف نکنید، داشتن 5 سهم از یک صنعت فرقی با تک سهمی بودن ندارد!

به عنوان مثال، اگر تمام سبد سهام خود را از شرکتهای کشاورزی انتخاب کردهاید ریسک بالایی را نصیب خود کردهاید، به این دلیل که اگر رویدادی رخ دهد یا سیاستی اجرا شود که کل صنعت کشاورزی کشور را تحت تاثیر قرار دهد؛ تمام سهمهای آن صنعت با افت قیمت مواجه میشوند.

به همین علت توصیه میشود ترکیبی از چند صنعت را در سبد سهام خود داشته باشید که اگر اتفاق خاصی برای یک صنعت بیفتد، صنایع دیگر در امان بوده و اینگونه ریسک فعالیتهای اقتصادیتان نیز بهطور چشمگیری کاهش پیدا خواهد کرد.

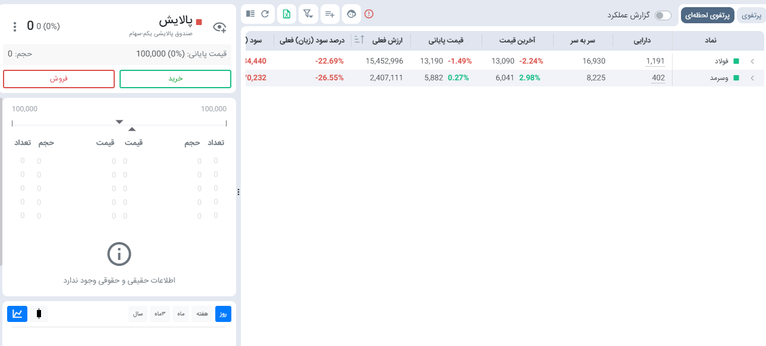

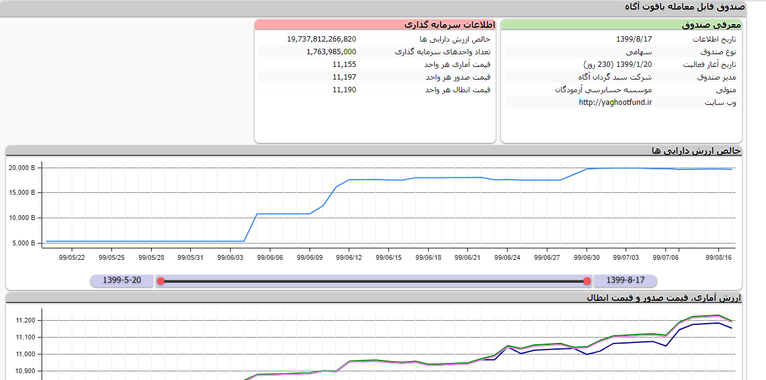

صندوقهای سرمایهگذاری ETF هم گزینه خوبی هستند

بسیاری در نحوه تشکیل پرتفوی، به جای سرمایهگذاری مستقیم و خرید سهام، سرمایهگذاری غیرمستقیم را انتخاب میکنند. در واقع علاوه بر سهام شرکتهای برتر، میتوان اقدام به خرید واحدهای به خرید واحدهای سرمایهگذاری صندوقهای قابلمعامله یا همان ETFها کرد.

صندوقهای قابل معامله یا ETF نوعی از صندوقهای سرمایهگذاری هستند که شامل داراییهای متنوع بوده و به راحتی میتوانید آنها را بخرید یا بفروشید. در واقع هر واحد ETF، یک پرتفویی از سهام و انواع اوراق بهادار است.

صندوقهای ETF همانند دیگر سهام در بازار معامله میشوند و ساختاری شبیه صندوقهای سرمایهگذاری مشترک دارند؛ به این صورت که در طول ساعتهای معاملاتی بازار سهام شما میتوانید یک یا چند واحد از یک صندوقهای ETF را بخرید، یا چند واحد از آن را بفروشید.

انتخاب صندوقهای ETF یا مشترک یک روش برای سرمایهگذاری غیر مستقیم در داخل بازار سرمایه است. این صندوقها از سوی یک تیم متخصص، حرفهای و باتجربه بازار سرمایه تشکیل میشوند که قصد دارند بالاترین بازدهی را نصیب سرمایهگذاران خود کنند.

چیدمان سبد سهام میتواند شامل ترکیبی از صندوقهای ETF باشد.

نگاه دقیق به بازارهای جهانی را فراموش نکنید

سرمایهگذارن باید قبل از انجام هرگونه معاملهای، از خبرهای مهم و مسایل روز سیاسی و اقتصادی جهان مطلع شوند. آنها باید قیمت جهانی طلا، قیمت نفت ،نرخ تورم و غیره را بررسی کنند و اصطلاحا پیگیر بازارهای جهانی باشند.

آنچه در بازارهای جهانی اتفاق میافتد، قطعا بر رویدادهای اقتصادی داخل کشور تاثیر دارد و برداشت غیر از این چندان درست نیست.

به طور مثال اگر قیمت فلزات در بازار جهانی افت پیدا کند باید منتظر کاهش قیمت در بازار بورس تهران نیز باشید، این یک نمونه ساده از تاثیر بازارهای مختلف بر یکدیگر، در بازار فلزات است.

پس هنگام تشکیل بهترین سبد سهام، با پیگیری مداوم اخبار و رویدادهای جهانی بهویژه در حوزهای که سرمایهگذاری عمده انجام دادهاید، ریک سرمایهگذاری خود را کاهش دهید.

به تحلیلهای سیاسی و اقتصادی حتما توجه کنید

برای چیدمان بهترین سبد سهام به روشی مناسب، هر روز اخبار رسانههای مختلف را پیگیری کنید. در جریان اخبار مهم و رویدادهای جاری داخل کشور بودن برای موفقیت در سرمایهگذاری لازم است.

قبل از اینکه بخواهید اقدام جدید انجام دهید یا استراتژی خود را تغییر دهید به آخرین رویههای سیاسی و اقتصادی کشور توجه کنید و بر اساس آن درباره سبد سهام خود تصمیم گیری کنید.

اخبار و رویدادهای سیاسی و اقتصادی از جمله انتخابات ریاست جمهوری، ظهور تورم، بالا رفتن نرخ ارز و خبرهایی از قبیل مذاکرات بینالمللی؛ میتوانند سیگنالهای مهمی جهت انتخاب روش تشکیل سبد سهام باشند.

تعصب به سهم را کنار بگذارید

اینکه تنها به روند گذشته یک سهم توجه کنیم و با توجه به سودآوری مداوم آن طی چند سال اخیر اقدام به خرید آن کنیم؛ هیچ توجیه و منطقی را به کار نگرفتهایم.

سودآوری یک شرکت طی چند سال اخیر دلیل کافی و مناسبی برای این نیست که در آینده نیز سودآور باشد. ممکن است تحلیلها و بررسیهای کارشناسان بازار سهام برخلاف برداشت سرمایهگذار، خرید مجدد سهام شرکت را مجاز نداند.

اقدام به خرید بدون روشهای تحلیل علمی و صرفا بر اساس اینکه سهام شرکتی در سالهای گذشته سودآور بوده؛ سبد سهام شما را در معرض ریسک قرار میدهد.

براساس شایعات پیش نروید

یکی دیگر از مهمترین نکات در اتخاذ بهترین روش تشکیل سبد سهام، عدم برنامهریزی براساس شایعات است. یک سرمایهگذار بازار سهام باید تنها به اخبار موثق و مهم توجه کند و بر اساس آنها چیدمان سبد سهام خود را طراحی کند.

اخبار مهم در معاملات بازار سهام نقش موثری دارند، به همین دلیل نباید در تله اخبار دروغ و تقلبی افتاد. زیرا برخی از سرمایهگذاران بزرگ در بازار شایعهسازی میکنند و با اخبار دورغی به سرمایهگذاران دیگر سیگنال غلط میدهند.

باید بسیار مراقب باشید که به دام این شایعات نیفتید و استراتژی تشکیل سبد سهام خود را تغییر ندهید.

کلام آخر

موارد ذکر شده از مهمترین فاکتورهایی بوده که در نحوه تشکیل پرتفوی سهام بهینه نقش موثری دارند و باید مورد توجه کامل قرار بگیرد.

با توجه به اینکه در بورس سبدهای مختلف سهام و اصول چیدمان آن وجود دارد؛ افراد باید سبد سهام مختص به خود را از نظر ریسک و مدت سرمایهگذاری تشکیل دهند.

در خرید و فروش، تحت تأثیر قیمتهای روزانه سهام قرار نگیرند و تحلیلهای خود را بر اساس ویژگیهای شرکت، صنعت و… انجام دهند.

به تعداد افراد فعال در بازار سرمایه، انواع مختلفی از سبد سهام نیز وجود دارد به دلیل آنکه ویژگیها و انتظارات افراد از هم متفاوت است. بنابراین برای تشکیل سبد بهینه خود اقدام به کپی برداری از سبد سهام افراد دیگر نکنید و سعی کنید سبد مختص به خود را ایجاد کنید.

از دیگر نکات مهم در زمینه نحوه تشکیل سبد سهام و دیگر مسایل بازار سهام کسب آموزش و تجربه است. با افزایش اطلاعات بورسی خود میتوان پرتفوی سهام را به گونهای تشکیل داد که سرمایه و ریسک به بهترین شکل مدیریت شود.

در بورس باید کاملا منطقی عمل کنید، اگر بر اساس تحلیلهای خود اقدام به خرید سهمی کردید اما در ادامه روند بر اساس پیشبینیهای شما صورت نگرفت، بهتر است هرچه سریعتر اقدام به فروش آن کنید و از ضرر هرچه بیشتر آن جلوگیری کنید.

نکته آخر آنکه افراد حرفهای میتوانند به شما در نحوه تشکیل سبد سهام و داشتن سبد سهام بهینه کمک کنند. مشاوره بورس و سرمایهگذارای به صورت تلفنی، حضوری و آنلاین با مشاوران حرفهای، بهترین گزینهای است که الوبیزنس برای شما فراهم کرده است.

پرسش و پاسخ

ثبت پرسش جدید

مشاورین مرتبط